«Большая банковская чистка»

В последнее время ЦБ весьма рьяно взялся за частный банковский сектор, в буквальном смысле отбирая у владельцев их бизнес в пользу государства и заставляя бывших банкиров спасаться бегством за рубеж

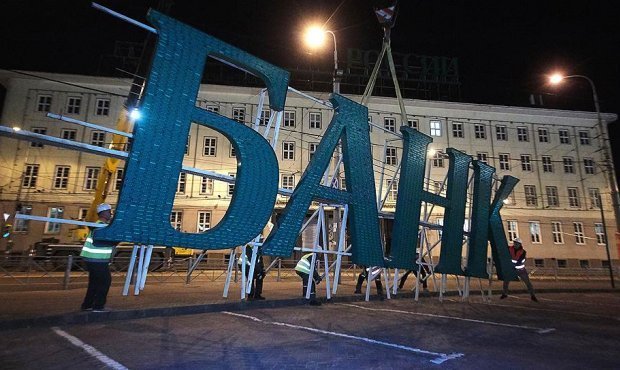

Новая жертва Центробанка

Глава Сбербанка Герман Греф недавно заявил, что санкции, которые США наложат на Россию в начале 2018 году, будут хуже «холодной войны» между Америкой и СССР. В связи с этим Греф надеется, что президент России Владимир Путин, который, скорее всего, переизберется на еще один срок, выполнит широкую программу реформ, в том числе сократив роль государства в экономике.

Слова Грефа богу в уши, скорее всего, не попадут. Особенно это касается частного банковского сектора России. В последнее время Центробанк щелкает частные банки, словно орехи. Вот пришла очередь Промсвязьбанка. Основной его совладелец Дмитрий Ананьев, устав доказывать, что банк в порядке и санировать его нет нужды, подался за границу. Официально – на лечение. Но все мы всё понимаем – если государство взялось отжимать чей-то бизнес, то его владельцу от сумы до тюрьмы даже меньше, чем один шаг.

Тем более, как уже сообщало наше издание, ЦБ обратился в правоохранительные органы с просьбой провести проверку по факту проведения Промсвязьбанком сомнительных операций, а представители ЦБ во всеуслышание фактически назвали владельцев банка ворами, заявив о факте пропажи кредитных досье его корпоративных заемщиков на сумму, превышающую 100 миллиардов рублей.

Ананьев также открыто выразил несогласие с действиями ЦБ, решившего санировать Промсвязьбанк. По словам бизнесмена, банк был вполне платежеспособен и мог и дальше продолжать самостоятельную банковскую деятельность.

«На мой взгляд, банк пристрелили, шкурку бросили в Фонд консолидации. Нельзя, конечно, сказать, что на взлете пристрелили, но банк нормально и устойчиво функционировал. Успехов ЦБ в санации желать не хочется, это решение принято за государственный счет», – сказал он, выразив уверенность в том, что к атакам на Промсвязьбанк причастны руководящие работники ЦБ. А инициатором травли он назвал господина Поздышева – зампреда Центробанка, о котором он выразился в том духе, что «может завалить любой банк, даже крепко стоящий на ногах».

«Причем, все это можно будет сделать за государственный счет, абсолютно безответственно, рассказывая, что это все для пользы и оздоровления банковского сектора», – сказал Ананьев, пока, правда, не называя других имен. Возможно, все еще впереди.

По мнению банкира причины такой бурной деятельности сотрудников ЦБ по «отстрелу» частных банков лежит на поверхности: «Новый механизм санации предусматривает очень большое финансирование со стороны государства. Я думаю, нынешние участники санации точно не планируют эти деньги отдавать». Другими словами, из бюджета каждый год выделяются миллиарды рублей на потенциальную санацию – если санировать некого, бюджетные деньги надо возвращать обратно в казну. Возвращать не хочется – тем более, в России чиновники и топ-менеджеры всегда знали, как распорядиться бюджетными деньгами так, чтобы и себя не обидеть. Вот и цепляется ЦБ к частным банкам по делу и без – лишь бы «бабло» поскорее освоить.

Не хочется показаться большим защитником банкира Ананьева – ведь слова о стабильности банка, это лишь его слова, и что там на самом деле – еще только предстоит разбираться. Но сама ситуация, когда государство дает Центробанку денег не на конкретный «осевший» банк, а просто грузит в ЦБ миллиарды «на потом», конечно, очень «стимулирует» его ответственных работников эти миллиарды отработать.

И там уже не суть важно – действительно банк прогорает и ему нужна санация или у бизнеса временные трудности, которые вполне преодолимы самостоятельно. Здесь уже главное – пустить гулять по свету «утку» о том, что клиенты банка могут потерять свои деньги. И таких спецов в ЦБ хватает. Не зря же банкир Ананьев назвал зампреда ЦБ Поздышева «медиаменеджером, способным развернуть массовую травлю».

Госбанки усиливают влияние

2017-й год удивил резонансным уходом с рынка банка «Югра», поразил размерами пробоин в проблемных банках, впечатлил новой моделью санации на примере «Открытия» и Бинбанка, скандалом с пропавшими кредитными досье «Промсвязьбанка» и его владельцем, а также продолжил тревожить банкиров усилением доли и влияния госбанков.

За год ЦБ отозвал не так много лицензий (46 – вдвое меньше, чем в предыдущие годы), но по именам это было громко. Одним из событий года стал крах очередного крупного банка (топ-30 по активам) – лицензии лишился банка «Югра». Дело даже не только и не столько в размере кредитной организации, а в том, насколько шумно банк покидал рынок. Собственник Алексей Хотин несколько раз предлагал план спасения банка. Например, санацию АСВ под личное поручительство и залог кредитного портфеля.

Но ЦБ уперся и даже вступил по поводу «Югры» в конфликт с Генпрокуратурой – ведомство опротестовывало приказы ЦБ как безосновательные. Однако все равно лицензии банк лишился. Причинами ЦБ назвал неисполнение «Югрой» требований законов, падение нормативов достаточности капитала ниже 2% и уменьшение размера собственных средств до размера меньше минимального значения уставного капитала, установленного на дату госрегистрации банка.

План Хотина регулятор посчитал нереалистичным, а санацию АСВ – нецелесообразной из-за низкого качества активов банка. «Югра» стала самым крупным страховым случаем в истории АСВ. Объем вкладов в банке составил 181,5 млрд рублей, большая часть из них была покрыта страховкой (около 170 млрд рублей).

Дальше ушло на санацию «Открытие» – 29 августа, Бинбанк последовал на «оздоровление» 21 сентября. Размер финансовых проблем по банку «Открытие» ЦБ предварительно оценил в 250-400 млрд рублей, по Бинбанку – в 250-350 млрд рублей. По словам зампреда ЦБ Василия Поздышева, общая «цена санации» составит 800 млрд рублей, а Ксения Юдаева, первый зампред ЦБ указывала, что размер возможного влияния на финансовую систему при отзыве лицензии или введении моратория на удовлетворение требований кредиторов Бинбанка и «Открытия» мог бы составить более 1 трлн рублей, или около 1% ВВП.

Еще удивил этот год размером дыр в балансах банков. Например, когда «Открытие» получил 30%-ный отток вкладов, ЦБ предоставил 1 трлн рублей на замещение этих средств, а месяц спустя банк вернул 350 млрд. Зачастую эти понятия подменяют. Отрицательный капитал ближе к понятию дыры, при отзыве лицензии именно эта сумма превращается в мертвый груз, однако сам регулятор «дырой», как правило, называет все затраты, которые несет ЦБ на оздоровление.

Так, по состоянию на 1 ноября 2017 года отрицательный капитал банка «Открытие» составил 178 млрд рублей («мертвый груз»), хотя два месяца назад он был положительным. Отрицательная динамика была вызвана дорезервированием, переоценкой ценных бумаг, оказанием безвозмездной помощи «Росгосстраху».

При этом по словам Поздышева, на 1 ноября объем дыры в группе «Открытие» составил 300 млрд рублей. 7 декабря ЦБ принял решение о докапитализации банка на 456 млрд рублей для покрытия разницы между стоимостью активов и обязательствами банка.

Из вышесказанного можно понять, что размеры «дыр» в банках заметно растут после того, как в ситуацию вмешивается ЦБ. Еще один пример: первоначальная оценка проблем в «Югре» составляла 7 млрд рублей (июнь 2017 года), в августе – 31 млрд, в сентябре – 86 млрд. В «Татфондбанке» стартовая оценка «дыры» составляла 40-45 млрд, в итоге она выросла вдвое – до 97 млрд рублей.

Больше всего в 2017 году от санаций частных банков поимели госбанки – именно они по большей части и становились бенефициарами ситуаций с проблемами у крупных частных банков. В результате продолжилась тенденция усиления влияния госбанков. В том числе, в результате знаковых санаций, доля рынка, приходящаяся на банки с госучастием, приблизилась к 70%. И это, видимо, еще не «потолок».

2017 банковский год вообще запомнится как год крушения крупнейших частных банков в России и усиления госбанков. Бизнес-обмудсмен Борис Титов на Восточном экономическом форуме на этот счет высказался так: «Санация того же «Открытия» – это убийство банковской системы». Из всего этого следует, что гарантия бессмертия десяти «избранным» банкам одновременно означает смертный приговор нескольким сотням остальных российских банков. Кстати, об этом свидетельствует даже название упомянутого выше фонда – Фонд консолидации банковского сектора. Все будет консолидировано в топ-10. А там, где на рынке остается десяток участников, всегда возникает соблазн договориться. Прежде всего, о разделе рынка и о ценах. Такие договоренности принято называть картелями. А где картель, там рынку не быть.

И исчезновение рынка уже, собственно, началось. Четверть века назад в России количество банков приближалось к 1 300, на 1 августа текущего года их 537, скоро их останется лишь десяток. Кто же входит в «золотую банковскую десятку»?

Три из них – государственные. Это ВТБ, Газпромбанк, Россельхозбанк.

Два – с участием Центробанка. Это Сбербанк и «Открытие».

Остальные пять – частные. Это ЮниКредит Банк, «Райффайзенбанк», Росбанк, Альфа-банк, Промсвязьбанк. Примечательно, что первые три из названных частных банков принадлежат иностранному капиталу.

«Убийство» банков поставили на поток

Автовазбанк, Балтинвестбанк, БМ-Банк (бывший банк Москвы), Газэнергобанк, Инвестторгбанк, Московский областной банк, Российский капитал, РОСТ банк, Траст, Уралсиб – это лишь малая толика из того, что за последние пару лет санировал ЦБ. И останавливаться, похоже, на достигнутом не собирается.

Свою нынешнюю усердную «чистку» банковского сектора ЦБ объясняет, в том числе, стремлением сократить нелегальный отток капиталов из страны. По данным ЦБ, за прошедшие 4 года он уменьшился в 20 раз: с 1,7 трлн руб. до 34 млрд руб. как раз благодаря санациям.

Однако, по мнению некоторых экспертов, любой опытный специалист, изучив кредитное досье банка, вполне способен отличить настоящий кредит от того, который используется для вывода капитала. И если ЦБ допустил, чтобы банки в течение многих лет продолжали наращивать «дыру в активах», это может означать, что проверяющие инстанции или их руководители в ЦБ закрывали глаза на вывод капитала. Само собой, закрыть глаза в таких случаях дорогого стоит – что в рублях, что в долларах.

Кроме того, огромный урон экономике наносит и массовая ликвидация региональных банков – поскольку именно они предоставляют кредиты малому и среднему бизнесу на местах. Крупные федеральные банки этим не занимаются, поэтому, кто в дальнейшем будет поддерживать малый и средний бизнес – непонятно. А Центробанку, похоже, неинтересно.

Поэтому сегодня уже появляются мнения специалистов о том, что под попыткой повышения качества работы банковского сектора ЦБ просто стремится сконцентрировать финансы России в одних руках и получить дополнительный политический вес.

«Масштабы санации банковского сектора в России феноменальны и соответствуют периоду Великой депрессии в США, когда сотни банков разорялись из-за сдутия финансовых пузырей, неплатежей в экономике, закрытия массы предприятий, – отмечает Сергей Толкачев, профессор Финуниверситета. – Тогда либо надо признать, что ситуация в экономике России настолько плоха, что банкротства банков закономерны, либо считать, что санация каждого банка у нас идет в русле политики «наведения порядка».

И тогда это явно не очистка банковской системы от отдельных недобросовестных учреждений – все факты указывают на то, что сегодня в стране формируется государственная или окологосударственная модель банковской системы, опирающаяся на несколько известных «системообразующих» (и, соответственно, неприкасаемых) крупнейших банков с государственным участием. Хотя не стоит забывать, что эти же якобы «государственные» банки в значительной степени контролируются иностранными финансовыми институтами. Например, наш самый «государственный» и самый «народный» Сбербанк под руководством господина Грефа, несмотря на санкции, в 2016 году увеличил долю иностранных акционеров и сейчас структура его акционерного капитала выглядит так, что лишь 52,32% акций принадлежат ЦБ России, то есть государству.

Атаки же ЦБ на частный банковский бизнес продолжатся, видимо, и дальше. Максим Васин, экономист, финансовый аналитик выразил на этот счет предположение: «Раз у нас создан Фонд консолидации банковского сектора, и туда идут огромные средства, то я думаю, несколькими крупными банками дело не ограничится».

Иван Копейкин, финансовый аналитик БКС с этим мнением согласен: «На мой взгляд, политика ЦБ не изменится: он как проводил некую чистку, отсеивание банков с проблемами, как на балансе, так и в других областях, так он и продолжит эту довольно жесткую политику».

Судя по всему, у ЦБ есть какой-то свой план уничтожения частных банков, который он последовательно воплощает в жизнь. К примеру, согласно прогнозу одного из аналитиков «Альфа-банка», сделанному еще в августе этого года, уже осенью ЦБ может принять решении о санации или даже отзыве лицензии для трех-четырех крупных банков. И ведь так и случилось – «Открытие», «Бинбанк», «Московский кредитный банк» (МКБ) и вот теперь на «закуску» «Промсвязьбанк».

Надо полагать, и год грядущий готовит банкирам множество неприятных сюрпризов от ЦБ. Кто там следующий в его «расстрельных списках»? Похоже, быть банкиром в России становится опасным занятием. Особенно, если вовремя не заказал билет в… Лондон.